Porta Mallorquina Real Estate präsentiert neue Marktstudie

Inhaltsverzeichnis

- Marktstudie Ferienimmobilienmarkt Mallorca – Ergebnisse 2021

- Marktvolumen, Lage und Ausstattung

- Marktangebot nach Ausstattungsmerkmalen

- Preisniveau

- Historische Entwicklung

- Exklusiver Meerblick bringt deutlich höhere Preise

- Neubauobjekte und Ferienanlagen

- Die typische Immobilie

- Fazit und Prognose

- Makrolage Mallorca

- Marktstudie 2021 zum Download

Marktstudie Ferienimmobilienmarkt Mallorca – Ergebnisse 2021

Seit 2015 erhebt das Steinbeis-Transfer-Institut (STI) Center for Real Estate Studies (CRES) im Auftrag von Porta Mallorquina Real Estate regelmäßig Marktstudien zu den Ferienimmobilienmärkten auf Mallorca, Ibiza und Menorca. Im Vordergrund dieser Studie, die bereits zum siebten Mal durchgeführt wird, stehen Ferienimmobilien zum Kauf auf Mallorca.

Die vorliegende Marktstudie zielt auf einen aktuellen Überblick ab und kann im langfristigen Vergleich dazu dienen, die Werthaltigkeit eigener Investments zu prüfen. Denn neben der „emotionalen Rendite“, die richtige Immobilie gefunden zu haben, gewinnen auch rationale Erwägungen zur „monetären Rendite“ in zinsschwachen Zeiten zunehmend an Bedeutung. Daher stellt sich die Frage nach aktuellen Preistreibern, üblichen Preisen in Regionen und Marktsegmenten, aber gerade auch im Premiumbereich nach dem Preis von Luxusobjekten oder Quadratmeterpreisen in sehr gehobenen Teilregionen.

Wie auch schon in den vergangenen Jahren wurden dafür die Angebote der größten Immobilienmakler auf Mallorca erfasst, manuell validiert und statistisch ausgewertet. Die vorliegenden Ergebnisse präsentieren rund 90 Prozent des Anfang 2021 verfügbaren Marktangebots auf Mallorca und sind damit als repräsentativ und anbieterunabhängig zu werten.

Weitere Informationen zur Datengewinnung bzw. wissenschaftlichen Bereinigung sowie zur Zielsetzung der Studie sind ab Seite 14 zu finden. Zur Vergleichbarkeit entsprechen Methodik und Darstellung der Ergebnisse den routinierten Abläufen der Vorjahre.

Trotz Einbruch der Touristenzahlen bleiben Preise für Ferienimmobilien seit Pandemiebeginn weitgehend stabil.

Marktvolumen, Lage und Ausstattung

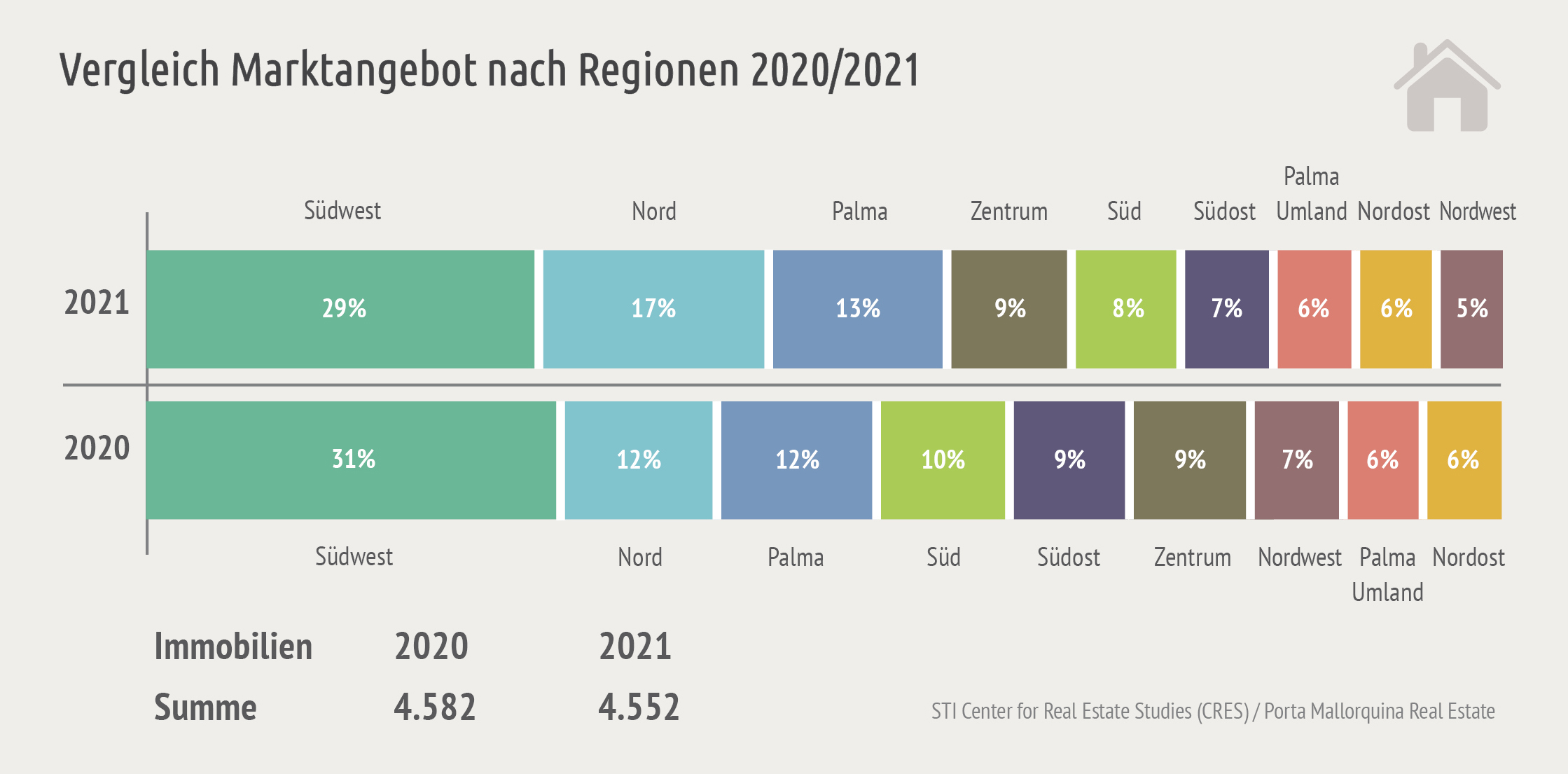

Auf Mallorca stehen Anfang 2021 erneut rund 4.600 Objekte unterschiedlicher Kategorien zum Verkauf. Im Vergleich zum Vorjahr ist das Angebot auf der Insel nahezu gleichgeblieben. Allerdings ist der Vorjahresvergleich an dieser Stelle schwieriger einzuordnen. Das Maklerhaus Kühn und Partner ist nicht mehr am Markt vertreten, weshalb der Markt neu evaluiert wurde, um eine entsprechende Marktrepräsentanz zu behalten. Neben den inselweiten Maklerunternehmen Porta Mallorquina Real Estate, Engel & Völkers, Minkner & Partner und First Mallorca wurde 2021 erstmalig das Unternehmen Balearic Properties mit in die Untersuchung aufgenommen. Dieses Maklerunternehmen bietet ebenfalls inselweit Immobilien an, hat aber seinen Schwerpunkt eher im Nordteil der Insel.

Die Region mit dem größten Angebot bleibt dauerhaft mit Abstand der Südwesten mit etwa 30%. Es folgt der Norden mit dem zweitmeisten Angebot (rund 17%). Wie beschrieben ist hier der neu hinzugekommene Anbieter Balearic Properties mit eher günstigeren Objekten sehr stark vertreten. Daher dieser nun deutliche Anstieg des Angebots in dieser Region. Auf dem dritten Platz liegt erneut Palma City mit 13%, zusammen mit dem direkt angrenzenden Palma Umland sind hier 19% des Angebots der Insel zu finden. Das entspricht nochmals einer geringfügigen Steigerung im Vergleich zum Vorjahr. In den restlichen Regionen bewegt sich der Unterschied in der Angebotsstruktur zum Vorjahr niedrigen Prozentbereich.

Projektierungen wurde erstmals besonderes Augenmerk geschenkt. Hier erfolgte eine genaue Betrachtung, ob es sehr weit ausformulierte Projektplanungen gab, die so, also samt Projektleistung, verkauft wurden. Letzteres bildet den entscheidenden Unterschied zu reinen Grundstücksverkäufen (teils mit abrissreifen Bauten), die mit schönen möglichen Projekten werben, wobei das Bauprojekt aber selbst vom Käufer umgesetzt werden müsste. Besondere Herausforderung war bei der Projektbetrachtung die Unterscheidung, ob sich ein Projekt noch rein in der Planung oder Umsetzung befand, oder ob es bereits fertiggestellt war und somit als Neubau zum Verkauf erfasst werden müsste.

Insgesamt wurden 621 projektierte Objekte zusätzlich erfasst und ausgewertet. Rund ein Drittel (33%) dieser Projekte liegen in Palma City, ein weiteres Viertel (27%) im begehrten und höherpreisigen Südwesten. Der Südosten kommt an dritter Stelle mit 12%. Im Durchschnitt liegt der Preis aller Projekte deutlich über dem inselweiten Durchschnitt und etwa auf dem Niveau des Durchschnitts der Neubauten, was zu erwarten war. Auf weitere Vergleiche zu den Projekten wird in dieser Studie verzichtet, da die Vergleichsbasis zum Vorjahr fehlt.

Marktangebot nach Ausstattungsmerkmalen

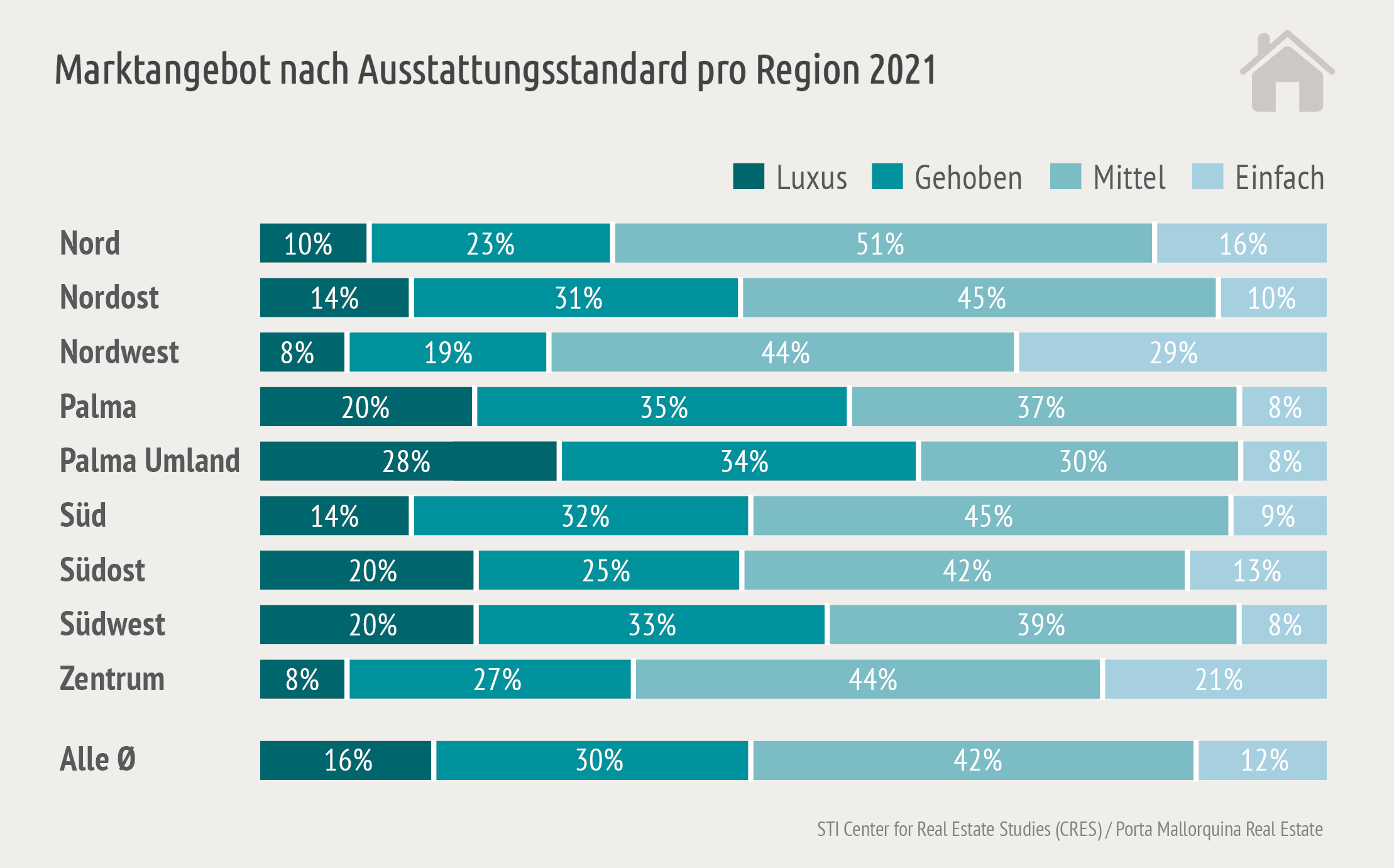

Mallorca ist vor allem von Immobilien der gehobenen beziehungsweise luxuriösen Objektklasse geprägt. Um sich aber dennoch keinem Risiko von Übertreibungen auszusetzen, wurden die Beschreibungen in Exposétexten auf den Internetauftritten der untersuchten Anbieter, wie auch in den Vorjahren, intensiv geprüft und mit Plausibilitätskontrollen versehen.

Inselweit zeigt sich eine deutlichere Verschiebung vom einfachen zum mittleren Ausstattungsniveau. Der Anteil der einfachen Objekte beträgt nun rund 12% (2020 18%), die mittleren Objekte haben anteilig stark zugelegt mit 42% (2020 35%), die anderen beiden höherpreisigen Segmente „gehoben“ (30% 2020 sowie 2021) und „Luxus“ (16%, 2020 17%) bleiben nahezu konstant.

Innerhalb der Regionen zeigt sich ein sehr durchmischtes Bild an Verschiebungen der Ausstattungsstandards.

Preisniveau

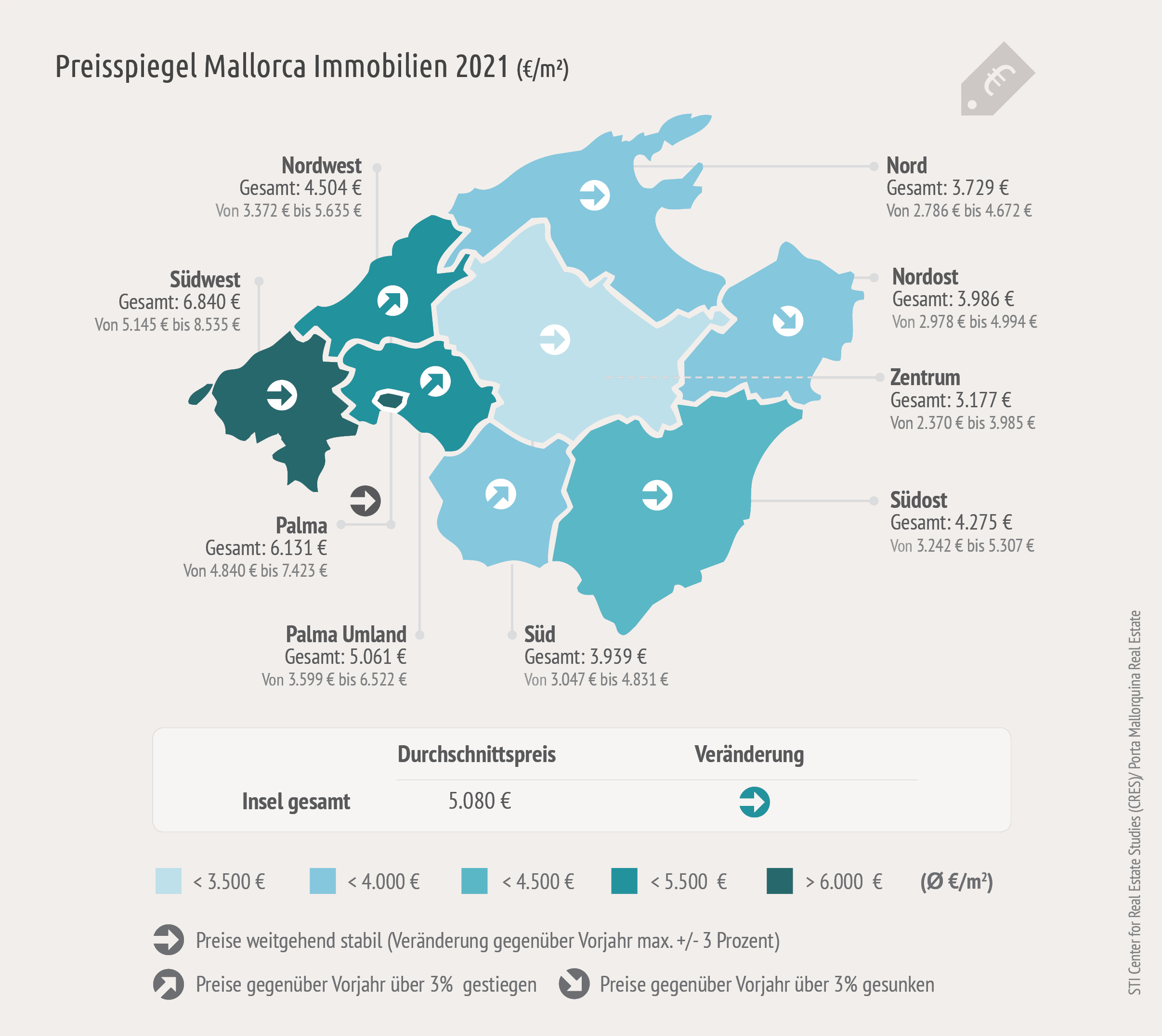

Inselweit ist der Durchschnittpreis trotz Corona-Pandemie fast exakt auf Vorjahresniveau geblieben. Der Durchschnitt beträgt rund 5.080 € pro Quadratmeter. Innerhalb der einzelnen Regionen gab es jedoch, neben bereits erwähnten Verschiebungen im Angebot der einzelnen Ausstattungsmerkmale, auch deutlichere Preisveränderungen.

Den höchsten Preisanstieg konnte die Region Nordwesten verzeichnen, hier stiegen die Preise um 10%. Im Durchschnitt kostet hier der Quadratmeter rund 4.500 €. Dieser große Preissprung ist allerdings nicht auf die gehobenen und luxuriösen Objekte zurückzuführen. Hier stagnierten bzw. sanken die Preise sogar. Der Anteil mittel ausgestatteter Objekte hat auf Kosten der einfachen Objekte zugenommen, so dass der Durchschnittspreis durch diesen Niveaueffekt ansteigt. Zudem sind aber auch in beiden Segmenten die Ferienimmobilien zu je über 15% höheren Preisen angeboten worden. Insgesamt sind rund 75% aller Objekte der Region im einfachen und mittleren Segment einzuordnen.

Den zweithöchsten Preissprung konnten der Süden (3.939 €) wie auch das Palma Umland (5.061 €) verzeichnen. In beiden Regionen stiegen die Preise um rund 4%. Diese beiden Regionen waren noch die großen letztjährigen Verlierer und mussten zweistellige Verluste verbuchen. Diese Aufholbewegung oder Preiskorrektur ist daher nicht unbedingt überraschend. Allerdings sind hier auch die Gründe deutlich in der Angebotsstruktur der Ausstattungsmerkmale zu finden. So kam es in beiden Regionen sehr ähnlich zu einem starken Rückgang der einfach ausgestatteten Objekte, einem leichten Anstieg der mittel und gehoben ausgestatteten sowie einem deutlichen Anstieg an Luxusobjekten.

Inselweit ist der Durchschnittpreis trotz Corona-Pandemie fast exakt auf Vorjahresniveau geblieben.

Auch im Zentrum sowie im Norden gab es Preiszuwächse, jeweils um 3%. In beiden Regionen gingen die einfacheren Objekte anteilsmäßig deutlich zurück und verteilten sich mehrheitlich auf die mittleren und gehobenen Objekte, ein wenig auf die luxuriösen Objekte.

In Palma City blieben die Preise trotz Corona fast stabil (6.131 €, -1%), lediglich ein leichter Rückgang ist zu verzeichnen. Der leichte Rückgang im Durchschnittspreis lässt sich leicht durch den etwas höheren Anteil mittelpreisiger Immobilien erklären.

Die teuerste Region, der Südwesten (6.840 €), musste ebenfalls einen leichten Preisrückgang von -2% verzeichnen. Hier hat sich relativ das Angebot an einfacheren und mittleren Objekten vergrößert, dafür wurden deutlich weniger Luxusobjekte angeboten. So fällt hier auch auf, dass die Preise im einfachen bis gehobenen Segment zwar teils deutlich anstiegen, im Luxussegment hingegen etwas zurückgingen, dafür aber, durch diese starke Verschiebung in der Angebotsstruktur, der Preis der gesamten Region dennoch zurückging.

Im Südosten (4.275 €, -3%) gingen die Preise etwas deutlicher zurück. In der Angebotsstruktur zeigt sich besonders ein Rückgang im gehobenen Segment, wobei das einfache (moderat) und das Luxussegment (deutlich) anteilig hinzugewonnen haben. Preislich zeigt sich hier ein entgegengesetztes Bild beispielsweise zum Südwesten: Das einfache bis gehobene Segment verzeichnen leichte Preisrückgänge, das Luxussegment einen sehr leichten Preisanstieg.

Stärkster Preis-Verlierer dieses Jahr ist der Nordosten (3.986 €, -9%). In der Angebotsstruktur gingen überraschenderweise die einfachen Objekte deutlich zurück, allerdings auch die Luxusobjekte. Ein Großteil des Angebots bildet hier das mittlere Segment. Die Preise verhalten sich innerhalb der Ausstattungskategorien ähnlich wie im Südosten. Nur das Luxussegment gewinnt hinzu, in den anderen Kategorien sind Preisrückgänge zu verzeichnen.

Im Regionen-Preis-Ranking bleibt die Spitze, Südwesten vor Palma City vor Palma Umland, unverändert. Der Nordwesten zog durch seinen starken Preisanstieg und den gleichzeitigen Verlust des Südostens und Nordostens auf den 4. Rang. Gefolgt von den erwähnten Regionen Südosten und Nordosten. Der Süden zieht preislich am Norden vorbei, weiterhin am günstigsten bleibt mit Abstand das Zentrum.

Zuletzt bleibt noch festzuhalten, dass zu beobachten ist, dass in allen Regionen die Streuung der Werte zugenommen hat. Am höchsten ist diese Streuung statistisch im Palma Umland.

Historische Entwicklung

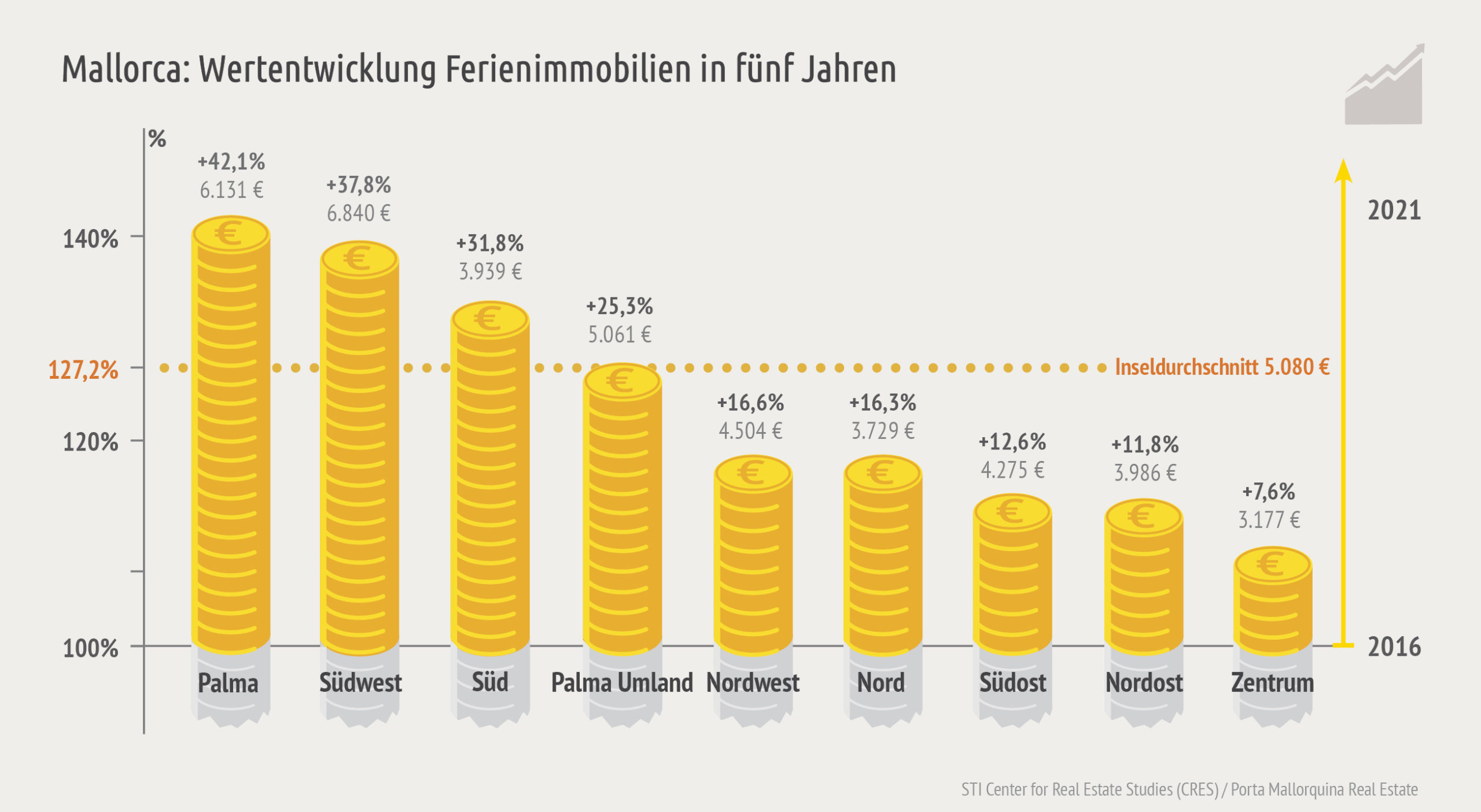

Nach der starken Preisdynamik der letzten Jahre, bewegt sich der Markt 2020/2021 etwas vor-sichtiger in Seitwärtsrichtung. Die durchschnittliche Preissteigerung lag, über die gesamte Insel hinweg, bei einer jährlichen Steigerungsrate von rund 4,9% seit 2016 (absolut 27%). Stärker als der inselweite Durchschnitt entwickelten sich jedoch nur drei der neun Regionen: In Palma City sind es 7,3%, im Südwesten 6,6% und im Süden 5,7% pro Jahr gewesen. Die anderen Regionen entwickelten sich zwar allesamt positiv seit 2016, jedoch unterhalb des inselweiten Durchschnitts.

Wird die Preisrangfolge dieses Jahr mit 2016 verglichen, fällt auf, dass es keine großen Sprünge gibt in der Preisrangfolge gibt. Obwohl 2016 noch mehrere Regionen preislich recht dicht beieinander lagen, haben seitdem lediglich der Süden und das Zentrum die Plätze getauscht. Seitdem hat der Süden preislich stark zugelegt und ist inzwischen auf einem Preisniveau mit dem Nordwesten. Das Zentrum konnte seitdem zwar auch Preissteigerungen verzeichnen, mit 1,5% jedoch das geringste inselweit.

Seit diesem Jahr gibt es auch keine Region mehr, die durchgängig ein Preiswachstum verzeichnen konnte. Bis letztes Jahr waren dies noch Palma City und der Südwesten; beide haben in diesem Jahr leichte Preisrückgänge zu verzeichnen.

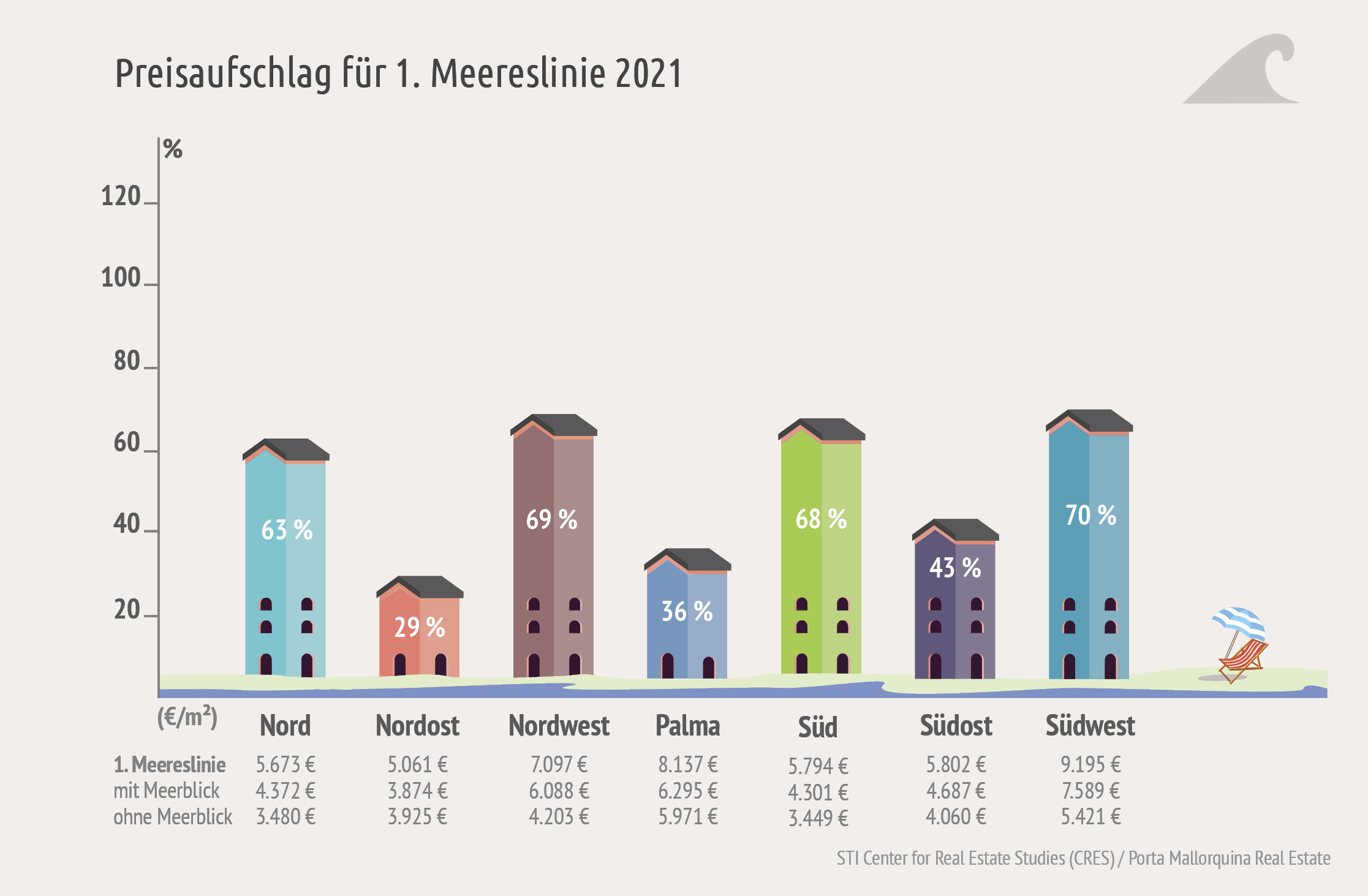

Exklusiver Meerblick bringt deutlich höhere Preise

Wie bereits im letzten Jahr setzt sich der Trend fort, dass erstklassiger Meerblick deutlich höher bezahlt wird. Die Preisschere zwischen 1A-Meerblick und keinem Meerblick geht weiter auseinander. Inselweit kostet der Spitzenmeerblick inzwischen 75% mehr. Die Preise für einen 1A-Meerblick sind insgesamt, ohne Betrachtung der weiteren preisbeeinflussenden Faktoren, um 4% gestiegen, wohingegen die Preise für den schwachen Meerblick stagnierten und für Objekte ohne Meerblick um rund 1% zurückgingen.

Unverändert finden sich die Spitzenmeerblicke anteilig am häufigsten in der Objektkategorie Luxusobjekte. Hier verfügt mehr als jedes 7. Objekt über einen 1A-Meerblick. In den anderen Kategorien sind es nur ein halb bis ein Viertel so viele Objekte wie im Luxussegment.

Im Gegensatz zum Vorjahr ließen sich in diesem Jahr keine Objekte im Palma Umland identifizieren, die einem 1A-Meerblick hatte. Letztes Jahr was das noch die Region mit dem höchsten Preisaufschlag und dem höchsten Durchschnittspreis dafür. Jedoch kann es in dieser Region durch ihre Lageeingrenzung auch nur sehr wenige, höhergelegene Objekte geben, die die Voraussetzungen für diesen Top-Meerblick erfüllen. Davon standen im Erhebungszeitraum leider keine Objekte zum Verkauf.

In den restlichen Regionen hat sich die Preisspanne zwischen dem Top-Meerblick und Objekten ohne Meerblick etwas harmonisiert. Auffällig, wie bereits im letzten Jahr, kosten Objekte im Nordosten ohne Meerblick etwas mehr als Objekte mit einem Teilmeerblick. Das ist hier ein eindeutiges Indiz, dass der Preis (in dieser Region) von deutlich mehr Parametern abhängt als nur vom Meerblick.

Weitere preisausschlaggebende Faktoren, neben der bereits betrachteten Ausstattungsqualität und dem Meerblick als einen Lageparameter (neben der Region im Allgemeinen), können auch ein Pool und ein Jacuzzi sein.

Wenig überraschend finden sich anteilig deutlich mehr Top-Pools in Luxusobjekten: Rund jedes fünfte Objekt hat einen Top-Pool und weitere zwei Drittel der Objekte haben überhaupt einen Pool. Im einfachen bis gehobenen Segment haben nur 5 bis 8% der Objekte einen Top-Pool. Bei den einfachen Objekten verfügen mehr als zwei Drittel über garkeinen Pool. Auch wenn dem ausschließlichen Faktor Pool eine nicht allzu große Bedeutung zugemessen werden sollte, da wie erwähnt mehrere Faktoren Preisbeeinflussend sind, so fällt doch auf, dass, wie bereits im letzten Jahr, insbesondere im Palma Umland die Preisschere zwischen Objekten mit Top-Pool und ohne Pool sehr weit auseinander geht. Auch ist hier die Quote der Objekte mit Pool deutlich höher als in allen anderen Regionen: Nur 8% verfügen nicht über einen Pool. Im Südwesten, der Region mit anteilig am zweitmeisten Pools, sind es bereits 19% aller Objekte, die über keinen Pool verfügen.

Ein Pool gehört bei Ferienhäusern fast zur Standardausstattung, zwei von drei Häusern verfügen über einen. Bei Luxusobjekten ist auch der Pool häufiger oberhalb des Standards, also zum Beispiel Infinity-Pool, extra groß oder beheizbar. Luxusobjekte ohne Pool sind die Ausnahme. Einfache Objekte hingegen haben hingegen deutlich seltener einen Pool, zwei Drittel der einfachen Objekte sind ohne Pool.

Wird ausschließlich das Vorhandensein eines Jacuzzis betrachtet, sind die grundlegenden Erkenntnisse erst einmal dieselben wie beim Pool. Jedes siebte Luxusobjekt hat einen Jacuzzi, nur etwa 2 bis 5% der einfachen bis gehobenen Objekte haben einen. Im Schnitt sind Objekte mit Jacuzzi teurer als ohne.

Was die Preise hinsichtlich Pool und Jacuzzi betrifft, so lässt sich pauschal erst einmal feststellen: Objekte mit Jacuzzi sind höherpreisiger als Objekte ohne und je größer der Pool bzw. ansprechender eine etwaige Poollandschaft, desto teurer die Objekte. Hätte ein Verkäufer vor dem Verkauf die finanziellen Mittel zur Verfügung, in einen normalen Pool zu investieren, könnte das bei einem durchschnittlichen Haus (dabei sei auf den Abschnitt „Die typische Immobilie“ verwiesen) sehr lohnenswert sein. Dazu eine überschlägige Berechnung:

Ein Bestandshaus, mittlerer Ausstattungsstandard, nicht in einer Ferienanlage gelegen, ohne Vermietlizenz, ohne Jacuzzi und ohne Meerblick kostet ohne Pool inselweit rund 3.015 € pro Quadratmeter. Objekte mit identischen Parametern aber mit einem normalen Pool hingegen kosten 3.764 € pro Quadratmeter. Das sind rund 25% mehr. Wird nun eine durchschnittliche Hausgröße von 300 Quadratmetern angesetzt, so werden diese Objekte mit Pool für rund 225.000 € mehr veräußert. Überschlägig kann für eine anständige Pool-Anlage ein Betrag von 30.000 € bis 40.000 € angesetzt werden. Die Investition in einen Pool für 40.000 € vor Verkauf kann die Verkaufsrendite somit durchaus um rund 20% steigern.

Ein erstklassiger Meerblick wird deutlich höher bezahlt. Und auch Objekte mit Pool sind höherpreisiger als Objekte ohne.

Aus der anderen Sichtweise eines Käufers lohnt es sich hingegen, eher nach Objekten ohne Pool Ausschau zu halten und diese Investition nachträglich zu tätigen. Voraussetzung dafür ist jedoch eine erteilte Baugenehmigung.

Neubauobjekte und Ferienanlagen

Weitere betrachtete Objektparameter waren erneut das Baualter wie auch die Lage innerhalb einer Ferienanlage. Zudem wurde letztes Jahr erstmalig erfasst, ob die Objekte eine Ferienvermietungslizenz besitzen oder nicht. Dieses Jahr kann somit erstmals ein Vergleich gezogen werden.

Inselweit hat sich der Anteil an Objekten in Ferienanlagen zum Vorjahr nicht verändert: Jedes zehnte Objekt ist in einer solchen. Losgelöst von den anderen preisbeeinflussenden Faktoren betrachtet, kostet ein Objekt hier rund 1.000 € mehr pro Quadratmeter. Anteilig sind Ferienanlagen dieses Jahr häufiger in einfachen und mittleren Objekten vorzufinden. Letztes Jahr hat sich das gleichmäßig auf Objekte aller Ausstattungsklassen verteilt. Nicht ganz so stark wie im vergangenen Jahr, aber auch noch deutlich zu erkennen ist, dass Ferienanlagen häufiger in Neubauobjekten vorzufinden sind.

Wird nach Objekttyp differenziert, so fällt auf, dass Ferienanlagen bei Wohnungen sehr viel typischer sind als bei Häusern. Nur 3% aller Häuser, aber 24% aller Wohnungen sind in einer Ferienanlage. Was einen Top-Pool anbelangt bleibt es dabei, dass dieser insbesondere in den Ferienanlagen zu finden ist: Jede dritte Ferienanlage hat einen Top-Pool bzw. eine Pool-Landschaft. Außerhalb von Ferienanlagen haben nur 6% aller Objekte eine solche.

Was den Neubau unter den inserierten Objekten anbelangt, so gibt es wenig neue Erkenntnisse zum Vorjahr. Jedes zehnte inserierte Objekt ist ein Neubau. Es ist keine Tendenz erkennbar, dass mehr Wohnungen oder Häuser gebaut werden. Sowohl beim Bestand als auch beim Neubau ist ein Verhältnis von etwa ein Drittel Wohnungen zu zwei Drittel Häusern zu finden.

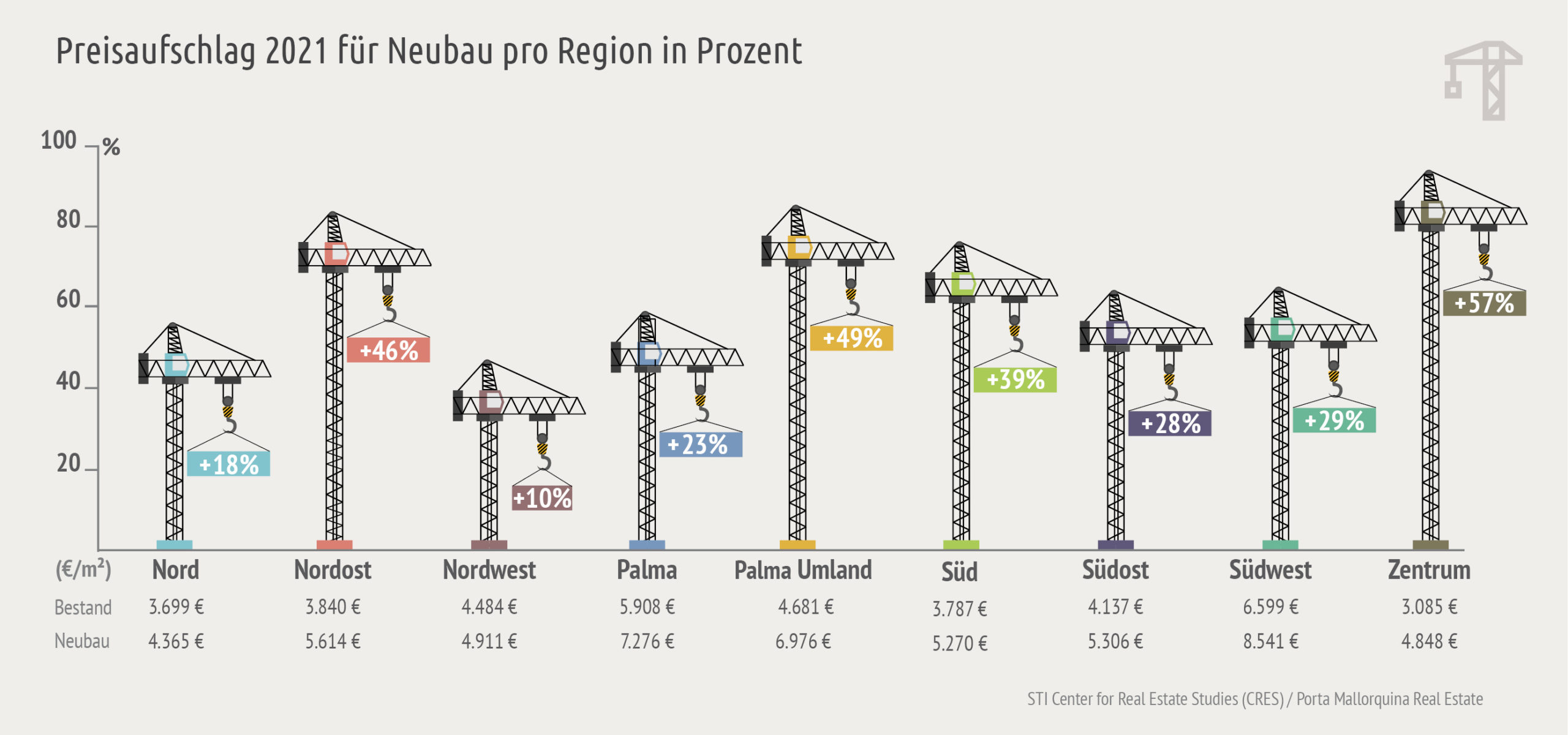

Inselweit kostet ein Neubau rund 6.910 € und somit rund 42% mehr als ein Bestandsobjekt (4.970 €). Innerhalb der Regionen sind die Preisaufschläge für Neubauten sehr unterschiedlich. Größere Veränderungen gab es im Nordosten (+17 Prozentpunkte), in Palma City (-15 Prozentpunkte) und im Südosten (+16 Prozentpunkte).

Die absolute Anzahl an Neubauobjekten aufgeteilt nach Regionen ergibt ebenfalls ein ähnliches Bild zum Vorjahr. Innerhalb der Regionen gibt es im Palma Umland eine etwas größere Verschiebung: Dieses Jahr sind 17% aller inserierten Objekte Neubauten, vergangenes Jahr lediglich 13%. Im Nordwesten hingegen konnten dieses Jahr nur 5% identifiziert werden, 2020 rund 9%.

Wird der Neubau hinsichtlich der Objektausstattung betrachtet, so wird deutlich mehr Luxus gebaut als die einfacheren Objektklassen. Gleichwohl gibt es hier im Vergleich zum Vorjahr eine leichte Verschiebung, weg vom Luxussegment. Insgesamt werden über 70% der Neubauten im gehobenen und Luxussegment angeboten, 25% im mittleren und lediglich 4% im einfachen Segment.

Wird als zweiter Preisfaktor der Ausstattungsstandard betrachtet, geht die Preisschere zwischen Neubau und Bestand dieses Jahr deutlich auseinander. Im einfachen Segment ist der Neubau rund 900 € teurer (27% teurer als der Bestand), im mittleren Segment 1.600 € (+38%), im gehobenen Segment 1.300 € (+24%) und im Luxussegment 1.000 € (+13%). Auf höherem Preisniveau und mit zunehmend besserer Ausstattung schlägt demnach die einzelne Eigenschaft Neubau im Verhältnis nicht so stark zu Buche wie bei eher einfach ausgestatteten Ferienimmobilien.

Hinsichtlich der Lizenz zur Ferienvermietung lässt sich keine Preisbeeinflussung herauslesen. Insgesamt ist festzuhalten, dass etwa jedes neunte Objekt mit einer Lizenz erfasst wurde. Besonders häufig kommen diese Vermietlizenzen im Norden (22%) und im Zentrum (21%) vor, hingegen in Palma und im Südwesten jeweils nur bei 3% aller inserierten Objekte. Anzumerken ist, dass nicht jedes Objekt einfach eine Lizenz zur Ferienvermietung beantragen kann. Im Gegenteil sind diese Lizenzen auf der Insel stark reglementiert. So gibt es Regionen, wie zum Beispiel Palma City, wo keine Lizenzen mehr vergeben werden. In diesen Regionen, in denen Lizenzen äußerst selten sind, mag bei Einzelobjektbetrachtung eine Lizenz auch mal eine preisbeeinflussende Wirkung gegenüber einem naheliegenden ähnlichen Objekt haben.

Die typische Immobilie

In allen Regionen überwiegt der Bestand. Die typische Immobilie ist demnach kein Neubau. Weder die Vermietlizenz, noch ein Jacuzzi sind in den Regionen mehrheitlich vorhanden. Ein Pool hingegen ist meistens vorhanden, dann jedoch als normal und nicht Spitzenklasse einzustufen. Einzige Ausnahme ist hier Palma City, wo es mehrheitlich keinen Pool gibt, was aber auch daran liegt, dass hier mehrheitlich Wohnungen und keine Häuser zum Verkauf stehen. Ansonsten überwiegt auf dem Ferienimmobilienmarkt der Objekttyp Haus.

Palma City mit Blick auf den Yachthafen und die Kathedrale.

Hinsichtlich der Ausstattung gibt es nur einen Sonderfall: Einzig im Palma Umland überwiegt das gehobene Segment, in allen anderen Regionen ist das mittlere Segment am häufigsten vertreten. Werden das einfache und mittlere Segment sowie das gehobene und luxuriöse Segment zusammengefasst, so überwiegen auch in Palma City und im Südwesten (zusätzlich zu Palma Umland) die höheren Ausstattungen; in allen anderen Regionen überwiegt das einfache und mittlere Segment.

Das letzte Unterscheidungskriterium ist der Meerblick. Die meisten Objekte verfügen über keinen Meerblick, dies zeigt sich so auch in fast allen Regionen. Lediglich im Südwesten ergeben der 1A- und der Teil-Meerblick zusammen genommen einen Anteil von über 50%.

Inselweit ist die typische Immobilie daher ein Haus mit normalem Pool, kein Neubau, ohne Vermietlizenz, nicht innerhalb einer Ferienanlage gelegen, mit mittlerem Ausstattungsniveau, ohne Jacuzzi und ohne Meerblick. Die Quadratmeterpreise für Häuser mit diesen Merkmalen variieren zwischen 2.510 € und 4.700 €, der Durchschnitt kostet 3.530 €. Gemessen am Angebot, müsste diese Immobilie im Südwesten liegen. Allerdings würden, wie oben festgestellt, einige dieser genannten Durchschnittsparameter genau auf eine Immobilie im Südwesten eben nicht zutreffen. Ein durchschnittliches Haus hat eine Konstruktionsfläche von etwa 280 m² und verfügt über ein Grundstück von rund 2.000 m². Es hat 4 Schlafzimmer und 3 Badezimmer. Insgesamt kostet das Durchschnittshaus, je nach Region zwischen 650.000 € und 1.500.000 €, im Inseldurchschnitt rund 995.000 €.

Auch wenn Wohnungen deutlich weniger vertreten sind, kann der Form halber festgestellt werden: Wer 2021 eine Wohnung auf Mallorca kauft bekommt knapp 100 m², 2 Schlafzimmer sowie 2 Badezimmer. Hier kostet der Quadratmeter zwischen 2.720 € und 4.230 €, im Schnitt 3.270 €. Je nach Region kostet die durchschnittliche Wohnung zwischen 235.000 € und 450.000 €, inselweit durchschnittlich 320.000 €. In Palma, der einzigen Region, in der mehr Wohnungen als Häuser angeboten werden, sind die Gegebenheiten etwas anders. Hier gibt es fast gleichviele gehobene wie mittel ausgestattete Objekte, einen Pool gibt es mehrheitlich nicht. Dafür hat die Wohnung hier im Schnitt 116 m² und 3 Schlafzimmer. Ein Käufer zahlt dafür rund 640.000 €.

Fazit und Prognose

4 von 9 Regionen müssen Preisrückgänge hinnehmen, davon eine stark, drei leicht. Weitere vier Regionen gewinnen zwischen 3% und 4%, der Nordwesten legt stärker zu. Für ein Jahr, das ganz im Zeichen der Pandemie stand, ist das ein Jahresergebnis, das keinesfalls schlechter ist als die volatileren Ergebnisse der Vorjahre. Wird die letztjährige Prognose herangezogen, muss festgestellt werden, dass das diesjährige Ergebnis eher dem Worstcase-Szenario entsprach. Jedoch sollte das, wie gesagt, gerade in Anbetracht einer Pandemie, einem Jahr mit deutlich weniger Tourismus auf Mallorca, eher als ein gutes Ergebnis einsortiert werden.

In Anbetracht der andauernden Pandemie ist es umso schwieriger, weitergehende Prognosen zu machen. Die zum Einsatz kommenden statistischen Prognoseverfahren berücksichtigen diesen externen Effekt nicht. Dennoch wird im Folgenden erneut, wie in den vergangenen Jahren, ein Ansatz für ein normales, Bestcase- und Worstcase-Szenario entwickelt.

Die vom CRES durchgeführten Modellierungen kommen im Basisszenario zu dem Ergebnis, dass sich der überwiegend positive Preistrend, trotz letztjähriger Preiskorrektur und diesjähriger Stagnation, in den kommenden drei Jahren fortsetzen wird und im Jahr 2024 Preise von 6.300 € pro Quadratmeter realisierbar sind (+6,0% p.a.). Unter weniger optimistischen Bedingungen geht das zugrundeliegende Modell 2024 von Preisen um annähernd 5.200 € aus, was insgesamt einem sehr leichten Rückgang von 0,5% p.a. entspricht. Entwickelt sich der Markt positiver als im Basisszenario angenommen, könnten in drei Jahren sogar Preise von 7.400 € pro Quadratmeter erzielt werden (+11,7% p.a.). Das alles, wie bereits erwähnt, ohne dass das Modell explizit einen externen Effekt wie Corona einbeziehen könnte. Daher sind vorgenannte Zahlen, mehr denn je, mit Vorsicht zu genießen.

Hinsichtlich der Prognose, die dieses Jahr aufgrund der Umstände weniger ausführlich gestaltet wurde, bleibt insgesamt festzuhalten, dass die gewonnen Daten eher mindestens für eine Wertstabilität sprechen denn für einen weiteren größeren Preisrückgang. (Potenzielle) Investoren sollten daher weniger besorgt sein.

Ein weiterer, in der Gesellschaft durch die Pandemie zunehmend in den Fokus geratener Trend, sei auch hier hervorgehoben: Das Home-Office. So mag sich bereits mancher Eigentümer eines Ferienhauses auf Mallorca in Zeiten der Pandemie gefragt haben, ob das Home-Office nicht auch im Ferienhaus auf Mallorca sein kann. Und auch in naher Zukunft, in der einerseits ein wirkliches Ende der Pandemie noch nicht absehbar ist, andererseits das Home-Office auch nach der Pandemie populärer sein wird, als es zuvor je war, bleibt die Arbeit vom favorisierten Urlaubsort eine Option. Und auch wenn die Reisebeschränkungen zeitweise strikter sind: Wer erst einmal vor Ort ist, sein eigenes Heim hat und arbeitsmäßig entsprechend flexibel ist, hat keinen Druck, die Insel aufgrund politischer Entscheidungen der einzelnen Länder wieder verlassen zu müssen.

Ein neuer Trend: das Home-Office.

Makrolage Mallorca

Mallorca zählt zu den beliebtesten Urlaubsinseln überhaupt. Insbesondere bei den Deutschen ist Mallorca die beliebteste Mittelmeerinsel. In den Jahren vor der Corona-Pandemie stiegen die Besucherzahlen für die balearischen Inseln fast kontinuierlich, wovon ein Großteil der Besucher auf Mallorca entfiel. 2019 besuchten rund 13,7 Mio. Menschen die Inseln. Während im Februar 2020 noch etwa gleichviel Besucher auf der Insel wie in den Vorjahren waren, steht der weitere Jahresverlauf gänzlich unter den Zeichen der Pandemie. In den Monaten April und Mai erfasst die amtliche Statistik keinen einzigen Besucher. Trotz erlaubtem Sommertourismus bleiben die Besucherzahlen auch in den Sommermonaten deutlich hinter den „normalen“ Sommermonaten. Insgesamt besuchten 2020 rund 1.722.000 Besucher die Insel; so wenige, wie 2019 alleine im Mai die Balearen besuchten.

Auch jetzt, im März 2021, steht bereits fest, dass auch 2021 im Zeichen der Pandemie steht. Egal wie gut, weit und schnell die Bewältigung der Pandemie voranschreitet, es ist kaum zu erwarten, dass nur ein Monat 2021 an „normale“ Touristenzahlen herankommen wird.

Es bleibt die Frage, wie sich das auf die Immobilienpreise der Inseln auswirkt. Festzuhalten bleibt: Diese Studie bietet bereits eine Corona-Betrachtung nach fast einem Jahr Pandemie. Sicherlich hat diese Pandemie höhere Preissprünge sicher nicht begünstigt. Aber ein Einbruch ist auch keinesfalls zu beobachten.

Marktstudie 2021 zum Download

Zum Download der 7. Marktstudie Mallorca Immobilien 2021 bitte auf das Bild klicken, oder hier: Marktstudie Mallorca Ferienimmobilien 2021